Page à caractère promotionnel

Les Turbos UniCredit sont des produits à effet de levier qui permettent de participer avec une plus grande amplitude aux variations de cours ou de se couvrir des performances du sous-jacent. En raison de leurs caractéristiques, les Turbos ont un horizon d'investissement à court terme.

Les Turbos s'adressent à des investisseurs ayant des connaissances et/ou une expérience importante en matière de produits financiers. L'investisseur peut supporter des pertes (jusqu'à la perte totale du capital investi) et n'attache pas d'importance à la protection de ce dernier.

Les Turbos sont des produits à effet de levier. L’effet de levier amplifie les performances du cours du sous-jacent ce qui peut être favorable ou défavorable à l’investisseur. Il existe donc un risque de perte partielle ou totale du capital.

INSTRUMENTS PRESENTANT UN RISQUE DE PERTE EN CAPITAL EN COURS DE VIE ET A L’ECHEANCE.

L’offre au public de ces titres est faite conformément aux prospectus “DIP 2024 - Securities Note for Knock-out Securities and Warrants” en date du 04.03.2024, approuvé par l’autorité fédérale allemande de surveillance financière (BaFin) et notifié en France dans le cadre du passeport européen à l’Autorité des Marchés Financiers (AMF).

Ce support est établi par UniCredit Bank. Cette approbation des prospectus ne constitue pas un avis favorable des autorités sur les titres proposés. Ces informations ne constituent pas un conseil en investissement, ni une proposition, demande ou recommandation de conclure une transaction.

LES TURBOS SONT DES TITRES DIFFICILES A COMPRENDRE ET S’ADRESSENT EXLUSIVEMENT A DES INVESTISSEURS AVERTIS DISPOSANT DES CONNAISSANCES ET DE L’EXPERIENCE NECESSAIRES POUR EVALUER LES AVANTAGES ET LES RISQUES. ILS INTÉGRENT UN EFFET DE LEVIER QUI AMPLIFIE LES MOUVEMENTS DE COURS DU SOUS-JACENT CE QUI PEUT ÊTRE FAVORABLE OU DÉFAVORABLE AUX INVESTISSEURS.

Il est recommandé aux investisseurs de lire attentivement le prospectus avant de prendre une décision d’investissement afin de pleinement comprendre les risques et avantages potentiels associés à la décision d’investir dans les titres d’UniCredit Bank AG et de se reporter à la rubrique « Facteurs de Risques » du prospectus disponible sur le site bourse.unicredit.fr/documentation. En raison de leur nature, ces titres peuvent comprendre des risques de liquidité pouvant se traduire par une perte partielle ou totale de l’investissement. Ces investissements sont aussi exposés au risque de crédit de UniCredit Bank (S&P BBB+/ Moody’s A2/ Fitch BBB).

L’investisseur est également exposé au risque de défaut de paiement, de faillite et de mise en résolution d’UniCredit Bank. Les investisseurs potentiels doivent donc s’assurer, avant d’investir dans ces produits qu’ils comprennent parfaitement ces instruments et les risques qui en découlent.

Les Turbos en détail

Fonctionnement

L’investisseur a le choix entre différents types de Turbos parmi l’éventail de l’offre de UniCredit : Turbos classiques, Turbos Illimité et Turbos Illimité BEST (Barrière Egale au Strike). Tous ont en commun de disposer d’un prix d’exercice. Ils sont en outre dotés d’une barrière désactivante qui, selon le type de Turbo, peut se trouver directement au niveau du prix d’exercice ou lui être supérieure ou inférieure. Le risque est que si la barrière est atteinte pendant la durée de vie, les produits expirent immédiatement sans valeur. Selon leur type, les Turbos sont proposés avec une durée de vie fixe ou illimitée.

L’EFFET DE LEVIER AMPLIFIE LES MOUVEMENTS DU COURS DU SOUS-JACENT CE QUI PEUT ETRE FAVORABLE OU DEFAVORABLE A L’INVESTISSEUR. IL EXISTE DONC UN RISQUE DE PERTE PARTIELLE OU TOTALE DU CAPITAL.

Une caractéristique essentielle des Turbos est que l’investisseur participe pleinement à la performance d’un sous-jacent malgré un investissement en capital inférieur au montant investi dans le sous-jacent grâce à l’effet de levier. En effet, l’investisseur ne payera qu’une petite partie du montant investi dans le sous-jacent par l’émetteur. En contrepartie, l’investisseur payera également une prime et des coûts de financement (plus de détails à la rubrique « Prime et coûts de financement »). Les Turbos Call profitent des hausses des cours, tandis que les Turbos Put sont utilisés dans l’anticipation de replis des cours du sous-jacent.

| Ratio de réference | Le ratio indique à combien d’unités du sous-jacent un produit se réfère. Pour un ratio de 0,01, un produit se réfère à un centième du sous-jacent. Le ratio sert à rendre des indices ou des actions assortis d’un cours élevé négociables avec des montants plus faibles. Notez que le ratio est l’inverse de la parité. Par exemple, un ratio de 0,01 est équivalent à une parité de 1/0,01 = 100. |

| Prix d'exercice | Le prix d’exercice est déterminé à l’émission du Turbo et sert au calcul du prix du Turbo ou du montant de remboursement à l’échéance. On parle également de niveau de financement car l’émetteur finance l’investissement à hauteur de ce niveau. En effet, lorsque vous achetez un Turbo, vous investissez une somme qui ne correspond qu'à une partie de la valeur de l'actif sous-jacent. L'émetteur finance le reste, ce qui implique que des frais de financement sont intégrés dans le mécanisme du Turbo. L’investisseur n’est exposé aux variations du sous-jacent qu’à partir du niveau de financement. Attention, le prix d’exercice varie quotidiennement pour les Turbos Illimités et BEST, en fonction de taux d’intérêts appliqués par l’émetteur (voir section "Spécificités des Turbos BEST" et " Spécificités des Turbos Illimités"). |

| Barrière de désactivation ou désactivante | Chaque Turbo possède une barrière désactivante. Lorsque le cours du sous-jacent atteint ou franchit la barrière désactivante (à la baisse dans le cas d’un Turbo Call ou à la hausse dans le cas d’un Turbo Put), le Turbo expire immédiatement sans valeur. Il existe donc un risque de perte totale en capital pour l’investisseur. Dans le cas des Turbos classiques et Illimités BEST, la barrière désactivante correspond au prix d’exercice. Pour les Turbos Illimités, la barrière désactivante sera plus proche du sous-jacent que le prix d’exercice (supérieure pour un Turbo Illimité Call et inférieure pour un Turbo Illimité Put). Celle-ci permet ainsi de limiter les pertes de l’investisseur (« stop-loss ») (voir section "La barrière désactivante" ci-dessous). |

| Durée de vie | Les Turbos classiques sont assortis d’une durée de vie limitée. Il existe toutefois, comme évoqué précédemment, des variantes à durée de vie illimitée. Si, à son échéance, un Turbo classique n’a pas été désactivé (c’est-à-dire que le sous-jacent n’a pas atteint ou franchi la barrière désactivante), le montant de remboursement revenant à l’investisseur sera automatiquement crédité sur son compte à la date de remboursement. |

Taux de change:

Les indices, actions, matières premières ou taux de change qui sont les sous-jacents des Turbos peuvent être côtés en devise étrangère (dollar, franc-suisse, yen, etc.). Le Turbo est, quant à lui, coté en euros. Dans ce cas, une conversion de devises est effectuée. La performance du produit dépend donc non seulement de la performance du sous-jacent, mais aussi du taux de change. Dans ce cas, il existe un risque de perte en capital.

Toutefois, le risque de change peut être exclu avec des produits « quanto », c'est-à-dire que le produit est couvert contre le risque de change. Une commission dite quanto est alors perçue pour assurer que le prix du Turbo n’est pas impacté par le taux de change.

La barrière désactivante

Lorsque le cours du sous-jacent atteint ou franchit la barrière désactivante, le Turbo expire immédiatement et l’investisseur subit une perte partielle ou totale.

En ce qui concerne les Turbos Call, le prix d’exercice et la barrière désactivante se situent toujours en dessous du cours actuel du sous-jacent. En ce qui concerne les Turbos Put, le prix d’exercice et la barrière désactivante se trouvent toujours au-dessus du cours actuel du sous-jacent.

Pour les Turbos Classiques, si la barrière désactivante n’est pas atteinte ou franchie pendant la durée de vie du Turbo, l’investisseur recevra une somme égale à la différence entre le cours de clôture du sous-jacent et le prix d’exercice (pour les Turbos Call) ou entre le prix d’exercice et le cours de clôture du sous-jacent (pour les Turbos Put), multipliée par le ratio est versée à l’investisseur à la date de remboursement. En revanche, si le cours du sous-jacent atteint ou franchit la barrière désactivante, le Turbo expire immédiatement sans valeur et l’investisseur subit une perte totale.

Les Turbos Illimités BEST ne possédant pas de fin de vie définie, le Turbo expire immédiatement sans valeur et l’investisseur subit une perte totale du capital investi en cas de franchissement de la barrière désactivante.

Les Turbos Illimités ne possédant pas de fin de vie définie, le Turbo expire immédiatement en cas de franchissement de la barrière désactivante. Cependant, le franchissement de la barrière désactivante n’induit pas systématiquement une perte totale du capital investi pour l’investisseur. Celui-ci peut avoir droit à une valeur résiduelle de remboursement. Cette valeur est égale au maximum à la différence entre le prix d’exercice et la barrière, multiplié par le ratio de référence du produit. La valeur résiduelle dépend des conditions de marché et de la capacité de l’émetteur à liquider sa position de couverture. En cas de forte volatilité, il est même possible que cette valeur soit nulle, ce qui résulterait pour l’investisseur en une perte totale du capital investi.

Comme pour l’ensemble des produits de Bourse, l’investisseur peut vendre ses Turbos avant leur fin de vie (maturité ou franchissement de la barrière). En cas de scénario négatif, il existe un risque de perte en capital.

Remarque importante

Dans le cas d’un Turbo dont le sous-jacent est coté sur un marché ayant des horaires d’ouverture différentes du marché sur lequel le produit est coté, il est important de noter que la barrière désactivante peut être atteinte en dehors des horaires de cotation du produit. Dans ce cas, un Turbo peut être désactivé alors même qu’il n’est pas possible de l’échanger.

Un Turbo ne peut pas être désactivé en dehors des horaires d'ouverture de marché du sous-jacent associé.

Calcul des prix

Comme indiqué ci-avant, l’acheteur d’un Turbo n’a pas à apporter la totalité du montant relatif à l’acquisition du sous-jacent. Il est exposé à partir du prix d’exercice.

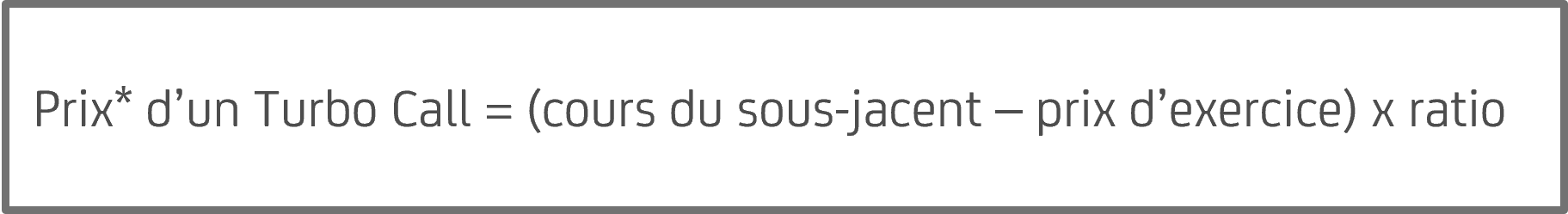

Turbo Call

Le prix* d’un Turbo Call est déterminé comme la différence entre le cours actuel du sous-jacent et le prix d’exercice (multipliée, le cas échéant, par le ratio). Cette différence est aussi qualifiée de valeur intrinsèque du Turbo Call.

Prenons un exemple : pour un cours de l’action de 46 EUR, un Turbo Call assorti d’un prix d’exercice de 45 EUR et d’un ratio de 1 aurait une valeur de 1 EUR.

Formule:

|

|

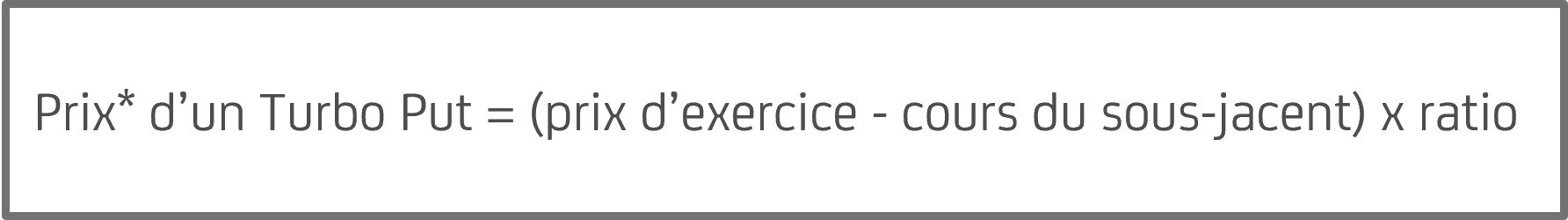

Turbo Put

S’agissant d’un Turbo Put, le prix* résulte de la différence entre le prix d’exercice et le cours actuel du sous-jacent (multipliée, le cas échéant, par le ratio). Cette différence est aussi qualifiée de valeur intrinsèque du Turbo Put.

Prenons un exemple : pour un cours de l’action de 44 EUR, un Turbo baissier assorti d’un prix d’exercice de 45 EUR et d’un ratio de 1 aurait une valeur de 1 EUR.

Formule:

|

Par leur construction, les Turbos reproduisent l’évolution d’un sous-jacent, en valeur absolue, sur une base de 1 pour 1. Si, dans le cas d’un Turbo Call de ratio 1, le sous-jacent augmente par exemple de 1 EUR, la valeur intrinsèque du Turbo Call s’accroît également de 1 EUR. Dans le jargon boursier, on parle d’un delta de 1 ou 100%.

* Les composantes du prix que sont la prime et les coûts de financement n’ont pas été prises en compte dans les explications ci-dessus. Plus de détails à la rubrique « Prime et coûts de financement ».

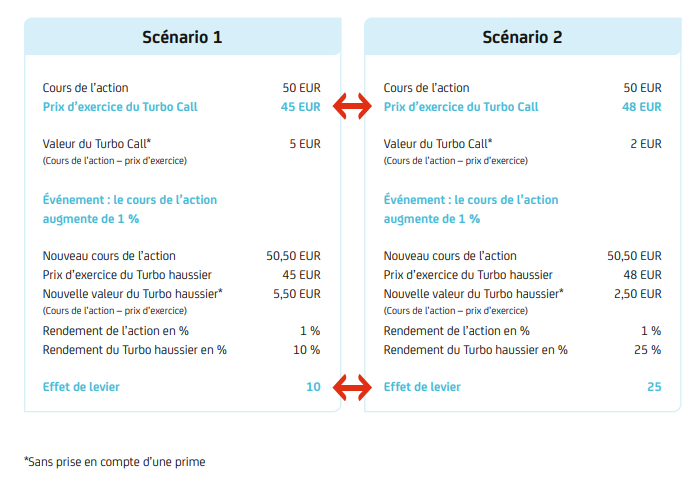

L’effet de levier

Les variations du prix du Turbo sont proportionnellement plus importantes que celles de l’actif sous-jacent. L’effet de levier indique de quel coefficient un Turbo varie plus fortement que le sous-jacent. Par exemple, en cas de variation du sous-jacent de 1 %, un produit assorti d’un effet de levier de 5 évoluera de 5 %. Attention, l’effet de levier s’observe aussi bien en cas de hausse que de baisse du cours du sous-jacent, ce qui peut être favorable ou défavorable à l’investisseur. L’effet de levier peut entraîner une perte partielle ou totale du capital investi. En raison de l’augmentation des variations, le risque de franchissement de la barrière désactivante est lui aussi plus élevé (pouvant entrainer la perte intégrale du capital investi).

Formule:

|

|

Prime et coûts de financement

Turbos Call : La prime est la norme

En pratique, les Turbos Call ne sont pas négociés à leur valeur intrinsèque (c’est-à-dire la différence entre le cours du sous-jacent et le prix d’exercice) mais à un prix légèrement supérieur car le prix d’un Turbo comprend ce qu’on appelle une prime. La prime englobe les coûts de financement et, le cas échéant, une prime de risque de gap.

Prime = coûts de financement + prime de risque de gap |

Coûts de financement

Comme indiqué ci-avant, dans le cas d’un Turbo Call, l’émetteur finance le sous-jacent à hauteur du prix d’exercice (et l’investisseur ne paye que la différence entre le sous-jacent et le prix d’exercice). Pour ce financement, l’investisseur paye des intérêts. Ces intérêts se composent du taux du marché monétaire actuel et d’une majoration appliquée par l’émetteur (marge d’intérêt). Afin de calculer le coût du financement pour l’investisseur, il convient de soustraire des intérêts payés les éventuels rendements provenant du sous-jacent qui reviennent à l’émetteur, par exemple les dividendes.

Attention, les coûts de financement sont réduits à mesure que la maturité du Turbo Call se rapproche. Un investisseur qui vend un Turbo Call avant la date de maturité récupère ainsi la prime disponible au moment de la vente. Les coûts de financement n'auront donc été payés par l'investisseur que sur la période de détention du produit.

Prime de risque de gap

Une prime de risque de gap est également généralement incluse dans le prix d’un Turbo Call, notamment lorsque le prix du sous-jacent est très proche du prix d’exercice. L’explication en est la suivante : dans le cas de produits Turbo, l’émetteur n’agit pas contre l’investisseur, mais se protège par le biais de ce qu’on appelle des opérations de couverture. Cependant, les variations du prix du sous-jacent entraîne pour l’émetteur un risque de devoir liquider sa position à un cours moins favorable en cas de dépassement de la barrière désactivante (variation rapide du sous-jacent sous le prix d’exercice). Cette variation rapide est appelée un « gap ». L’émetteur reflète le risque qu’un « gap » se produise sous la forme d’une prime.

Turbos Put : Possibilité d’escompte

Comme dans le cas d’un Turbo Call, la valeur réelle d’un Turbo Put n’est généralement pas non plus complètement identique à la valeur intrinsèque. Cependant, la composante coût de financement peut ici agir, le cas échéant, en faveur de l’investisseur, notamment lorsque le taux du marché monétaire pris en compte est supérieur à la marge d’intérêt de l’émetteur. Le Turbo Put serait alors négocié avec un escompte. Toutefois, à l’inverse de ce qui se produit avec les Turbos Call, les éventuels dividendes sont ajoutés aux coûts de financement si bien qu’en pratique, les Turbos Put sont aussi la plupart du temps négociés avec une prime.

Impact de la volatilité

Pour les Turbos, la volatilité implicite du sous-jacent a peu d’influence car leur prix est essentiellement défini sur la base de leur valeur intrinsèque. Ils contribuent ainsi aux mouvements (absolus) du sous-jacent sur une base proche de 1 pour 1.

La volatilité du sous-jacent peut en revanche augmenter le risque de désactivation d’un Turbo et entraîner une perte partielle ou totale du capital investi.

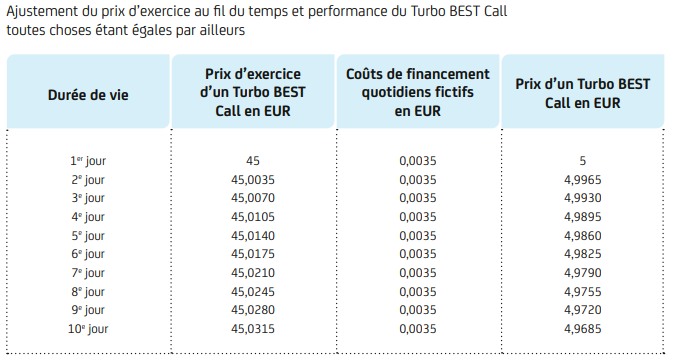

Spécificités des Turbos Illimités BEST

La structure de base des Turbos Illimités BEST est semblable à celle des Turbos classiques. Lors de l’achat d’un Turbo Illimité BEST, seule une fraction du prix du sous-jacent doit être apportée (c’est la valeur intrinsèque). Une autre similitude porte sur la barrière désactivante qui est, comme pour les Turbos classiques, identique au prix d’exercice. Si la barrière désactivante est franchie par le sous-jacent, le produit expire immédiatement sans valeur.

La différence entre les Turbos classiques et les Turbos Illimités BEST réside dans la durée de vie illimitée de ces derniers. L’avantage est que les investisseurs peuvent donc librement choisir leur horizon de négociation.

Concernant la prime des Turbos Illimités BEST, elle ne comprend, à la différence des Turbos classiques, aucun coût de financement. Elle se compose donc généralement uniquement d’une prime de risque relativement réduite. Les prix des Turbos Illimités BEST sont donc la plupart du temps plus avantageux que ceux des Turbos classiques comparables, ce qui a pour conséquence que l’effet de levier est plus important pour les Turbos Illimités BEST.

En effet, dans la mesure où les Turbos Illimités BEST ne disposent d’aucune date de remboursement fixe, à la différence des Turbos classiques, les coûts de financement ne peuvent pas être inclus dans le prix du Turbo dès l’émission. Au lieu de cela, l’émetteur prend en compte les coûts de financement en majorant chaque jour le prix d’exercice des intérêts courus dans le cas d’un Turbo Illimités BEST Call. Le prix d’exercice est diminué des coûts de financement dans le cas d'un Turbos Illimité BEST Put. Du fait de l'évolution quotidienne du prix d'exercice, toutes choses égales par ailleurs, le gain éventuel associé au produit sera de moins en moins élevé et le risque de perte en capital plus grand à mesure que le prix d'exercice (et la barrière désactivante) s'approche du cours du sous-jacent. Dans le cas des Turbos Illimités BEST, les dividendes sont pris en compte par l’ajustement du prix d’exercice le jour du versement des dividendes.

Spécificités des Turbos Illimités

Les Turbos Illimités sont semblables dans leur composition et leur mode de fonctionnement aux Turbos Illimités BEST. Ils ont en commun une durée de vie illimitée et un effet de levier pouvant être très élevé.

En revanche, ces deux produits se distinguent par une différence de taille : le niveau de la barrière désactivante. En ce qui concerne les Turbos Illimités BEST, la barrière désactivante et le prix d’exercice se trouvent au même niveau. Pour les Turbos Illimités, la barrière désactivante est soit supérieure au prix d’exercice (Turbos Illimités Call), soit inférieure à celui-ci (Turbos Illimités Put).

Pour rappel, la valeur intrinsèque (prix hors prime éventuelle) d’un Turbo résulte de la différence entre le cours du sous-jacent et le prix d’exercice (pour un Call) ou entre le prix d’exercice et le cours du sous-jacent (pour un Put). C’est la même chose pour les Turbos Illimités. Étant donné que la barrière désactivante des Turbos Illimités est supérieure ou inférieure au prix d’exercice selon le cas, elle agit de fait comme une barrière « stop-loss ». En cas de désactivation du produit, il n’existe en revanche aucune garantie de récupération de valeur résiduelle. En cas de forte volatilité du sous-jacent, celui-ci peut franchir la barrière désactivante mais également le prix d’exercice. La politique de couverture de risque de l’émetteur et les conditions de marché lui permettant d’appliquer cette politique peut alors entraîner une perte totale du capital investi.

Grâce à la barrière désactivante différente du prix d’exercice, les Turbos Illimités sont cotés presque sans prime de risque de gap (en raison d’un risque de gap moindre pour l’émetteur).

En raison de la durée de vie illimitée de ces Turbos Illimités, les coûts de financement doivent également être facturés quotidiennement sur la base d’un ajustement du prix d’exercice. Dans ce cas, il est toutefois également nécessaire d’ajuster la barrière désactivante de manière régulière afin que le prix d’exercice ne se rapproche pas de cette barrière. L’ajustement de la barrière désactivante est en principe réalisée sur une base quotidienne ou mensuelle proportionnellement à l’ajustement quotidien du prix d’exercice (pour les Turbos Illimités UniCredit, cet ajustement est en général effectué le premier jour ouvré du mois).

Tableau comparatif des différents types de Turbos

| Turbos | Turbos Illimités BEST |

Turbos Illimités | |

| Prix d'exercice | Fixe

|

Ajustement quotidien |

Ajustement quotidien |

| Effet de levier | Modéré à maximal | Modéré à maximal | Modéré à maximal |

| Risque | Maximal | Maximal | Très élevé à maximal |

| Barrière désactivante | Identique au prix d'exercice |

Identique au prix d'exercice |

Supérieure (Call) ou inférieure (Put) au prix d’exercice. Ajustement mensuel |

Remboursement en cas de knock-out |

Perte totale | Perte totale | Valeur résiduelle possible |

| Prix du produit | Valeur intrinsèque, coûts de financement, prime de risque |

Valeur intrinsèque, coûts de financement, prime de risque |

Valeur intrinsèque, coûts de financement |

| Coûts de financement | Compris dans la prime

|

Pris en compte par l’ajustement quotidien du prix d’exercice et de la barrière désactivante | Pris en compte par l’ajustement quotidien du prix d’exercice et mensuel de la barrière désactivante |

| Durée de vie | Limitée |

Illimitée | Illimitée |

Indicateur de risque

Source : Document d’Information Clé pour l’Investisseur (DICI) correspondant à chaque produit. Le DICI de chaque produit comporte les informations essentielles sur le produit.

Exemples

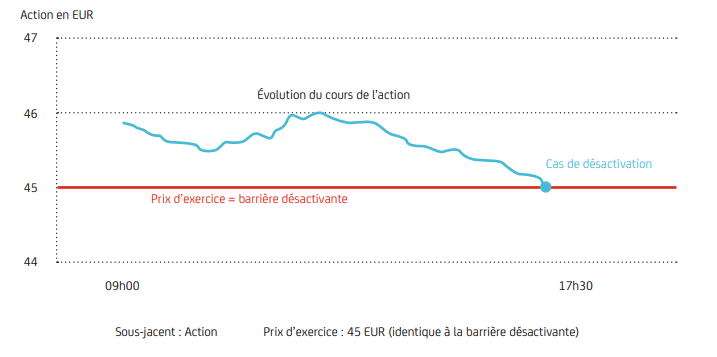

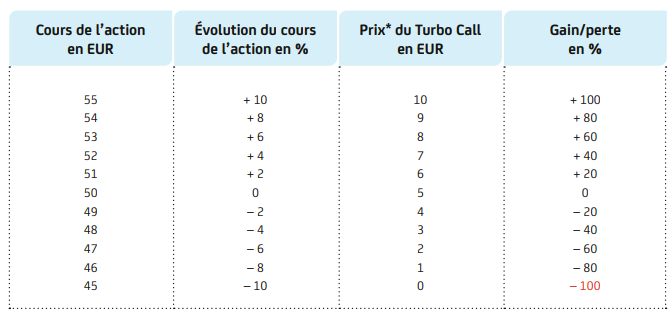

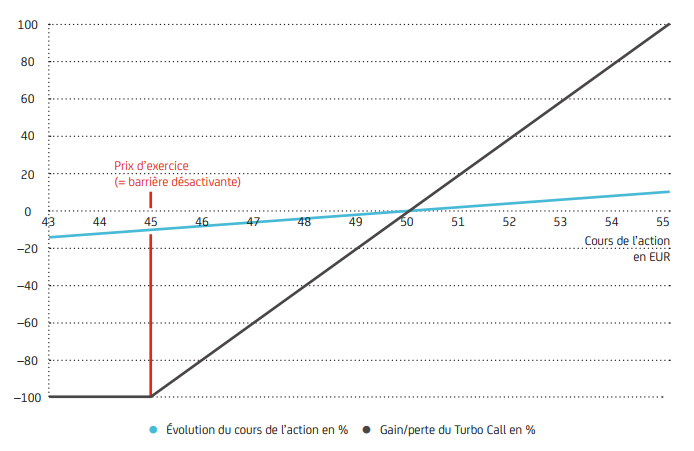

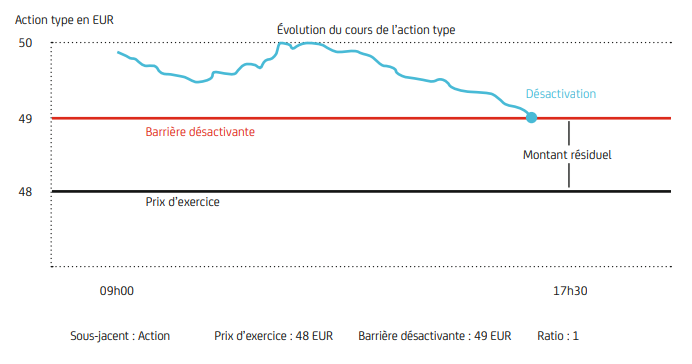

Cas de désactivation d’un Turbo Call

Dans cet exemple, le prix d'exercice est égal à la barrière. C'est le cas d'un Turbo Classique et Turbo Illimité BEST.

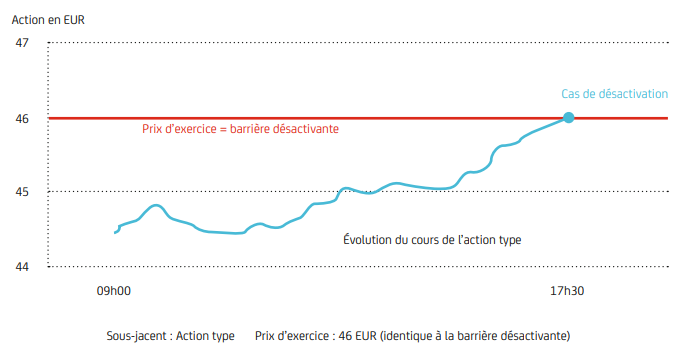

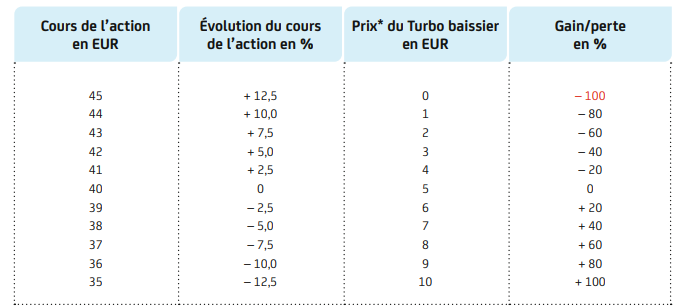

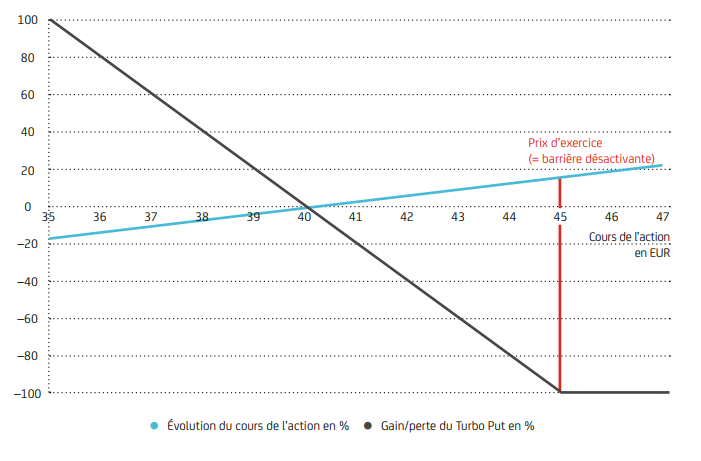

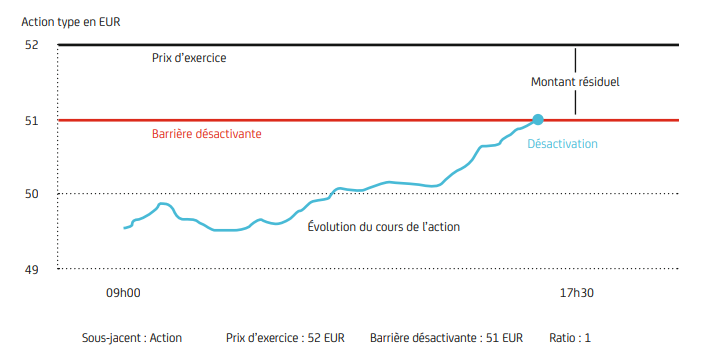

Cas de désactivation d’un Turbo Put

Dans cet exemple, le prix d'exercice est égal à la barrière. C'est le cas d'un Turbo Classique et Turbo Illimité BEST.

Variation du Prix d’un Turbo Call

Situation initiale:

- Sous-jacent: action X

- Cours actuel de l’Action: 50 EUR

- Durée de vie du Turbo: 6 mois

- Prix d’exercice: 45 EUR

- Barrière désactivante: 45 EUR

- Ratio: 1

- Prix du Turbo Call (sans prime): 5 EUR

Tableau des scénarios* :

Scénario 1 (défavorable): le cours de l’action baisse

L’effet de levier peut avoir un effet négatif, notamment lorsque le sous-jacent n’évolue pas dans la direction souhaitée. Si l’action perd par exemple 3 EUR, passant de 50 EUR à 47 EUR (- 6 %), la valeur du Turbo Call perd théoriquement également 3 EUR, ce qui correspond pour un prix d’achat de 5 EUR à une perte de 60 %. Si l’action devait tomber pendant sa durée de vie au niveau ou en dessous du niveau de barrière désactivante de 45 EUR, le Turbo Call expirerait immédiatement sans valeur (désactivation). Il en résulte donc une perte totale.

Scénario 2 (favorable): le cours de l’action progresse

Si le cours de l’action augmente son niveau actuel à 50 EUR de 3 EUR pour s’établir à 53 EUR, il en découle une évolution du cours de l’action de + 6 %. Le Turbo Call a théoriquement également gagné 3 EUR (passant de 5 EUR à 8 EUR), ce qui correspond à une augmentation de 60 %. Cela montre que si le sous-jacent évolue dans la bonne direction, des gains supérieurs sont possibles avec les Turbos, même si le sous-jacent n’évolue que « légèrement ». Du fait de leur effet de levier élevé, les Turbos peuvent varier fortement même sur des évolutions minimes du sous-jacent.

Diagramme rendement/perte* :

* Sans prise en compte d’une éventuelle prime ou des coûts de financement – Les données chiffrées utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme général d’un produit Turbo Call. L‘exemple ne préjuge en rien de résultats futurs et ne saurait constituer en aucune manière une offre commerciale. Ces données sont présentées hors frais et fiscalité applicables au cadre de l’investissement.

Variation du Prix d’un Turbo Put

Situation initiale:

- Sous-jacent: action X

- Cours actuel de l’Action: 40 EUR

- Durée de vie du Turbo: 6 mois

- Prix d’exercice: 45 EUR

- Barrière désactivante: 45 EUR

- Ratio: 1

- Prix du Turbo Put (sans prime): 5 EUR

Tableau des scénarios* :

Scénario 1 (défavorable): le cours de l’action progresse

Supposons que l’évolution souhaitée du cours ne se produise pas. Au lieu de cela, l’action augmente de 2 EUR, passant de 40 à 42 EUR (+ 5 %). La valeur du Turbo Put baisse alors théoriquement de ces 2 EUR, en passant donc de 5 EUR à 3 EUR (- 40 %). L’effet de levier de 8 agit donc aussi en défaveur de l’investisseur. Dans le pire des cas, si l’action augmente pendant la durée de vie du Turbo Put au niveau ou au-dessus de la barrière désactivante de 45 EUR, le Turbo Put expire alors, avec effet immédiat, sans valeur (désactivation). Il en résulte donc une perte totale.

Scénario 2 (favorable): le cours de l’action baisse

Si le cours de l’action baisse par exemple de 3 EUR, passant de 40 à 37 EUR (- 7,5 %), le prix du Turbo Put augmente alors théoriquement de ces 3 EUR, passant de 5 à 8 EUR, soit une hausse de 60 %. En d’autres termes, le pourcentage de variation du cours de l’action a été multiplié par 8 en sens inverse pour le Turbo Put.

Diagramme rendement/perte* :

* Sans prise en compte d’une éventuelle prime ou des coûts de financement – Les données chiffrées utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme général d’un produit Turbo Put. L’exemple ne préjuge en rien de résultats futurs et ne saurait constituer en aucune manière une offre commerciale. Ces données sont présentées hors frais et fiscalité applicables au cadre de l’investissement.

Effet de levier

Plus le prix d’exercice (et donc également la barrière désactivante) est proche du cours actuel du sous-jacent, plus le capital investi est réduit et plus l’effet de levier et le risque de désactivation sont élevés. A contrario, l’effet de levier et le risque de désactivation diminuent à mesure que le prix d’exercice d’un Turbo (et donc également la barrière de désactivation) s’éloigne du cours actuel du sous-jacent. L’exemple suivant illustre cette relation.

Imputation quotidienne des coûts de financement dans le cas d’un Turbo Illimité BEST Call

Situation initiale:

- Sous-jacent: action X

- Cours actuel de l’Action: 50 EUR

- Prix d’exercice: 45 EUR

- Barrière désactivante: 45 EUR

- Ratio: 1

- Prix du Turbo BEST Call (sans prime): 5 EUR

- Coûts de financement quotidiens fictifs: 0,0035 EUR

Les données chiffrées utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme général d’un produit Turbo Illimité BEST Call. Cet exemple ne préjuge en rien de résultats futurs et ne saurait constituer en aucune manière une offre commerciale. Ces données sont présentées hors frais et fiscalité applicables au cadre de l‘investissement.

Mécanisme de désactivation pour un Turbo Illimité Call

Dans cet exemple, la barrière désactivante est supérieure au prix d’exercice de 1 EUR. Si le sous-jacent atteint la barrière désactivante, le produit expire immédiatement et la valeur résiduelle est créditée à l’investisseur. Il se peut toutefois que l’émetteur ne soit pas en mesure de liquider sa position de couverture au prix de 49 EUR mais à un cours inférieur (en cas de variation importante et/ou rapide ou en cas de faible liquidité du sous-jacent). La valeur résiduelle est alors réduite d’autant. Dans le cas extrême où la liquidation de la couverture ne se ferait qu’au prix d’exercice ou inférieur (par exemple en cas de gap, c’est-à-dire de forte variation du sous-jacent), l’investisseur perdrait la totalité du capital investi malgré une barrière désactivante supérieure au prix d’exercice.

Mécanisme de désactivation pour un Turbo Illimité Put

Dans cet exemple, la barrière désactivante est inférieure au prix d’exercice de 1 EUR (inverse d’un Call). Si le sous-jacent atteint la barrière désactivante, le produit expire immédiatement et la valeur résiduelle est créditée à l’investisseur. Cependant, comme pour le Turbo Illimité Call, il est possible que l’émetteur ne soit pas en mesure de liquider sa position de couverture au prix de 51 EUR mais à un cours supérieur (en cas de variation importante et/ou rapide ou en cas de faible liquidité du sous-jacent). La valeur résiduelle est alors réduite d’autant. De plus, dans le cas extrême où la liquidation de la couverture ne se ferait qu’au prix d’exercice ou supérieur (par exemple en cas de gap, c’est-à-dire de forte variation du sous-jacent), l’investisseur perdrait la totalité du capital investi malgré une barrière désactivante inférieure au prix d’exercice.

Avantages et Inconvénients

Turbos Classiques

Avantages

- Fonctionnement : Le prix d’un Turbo classique est essentiellement composé de sa valeur intrinsèque, auquel s’ajoutent des coûts de financement et une prime de risque de gap. Les variations sur les cours du sous-jacent affecteront le cours des Turbos classiques. La durée de détention et la volatilité du sous-jacent ne sont pas prises en compte dans le calcul du prix des Turbos classique (un risque de désactivation reste néanmoins plus important en cas de forte volatilité du sous-jacent).

- L’effet de levier peut être très important en raison de la possibilité pour un prix d’exercice (et la barrière désactivante) d’être proche du prix du sous-jacent ainsi que de la possibilité pour un Turbo classique d’avoir une maturité courte.

- Les Turbos classiques sont cotés en continu (dans des conditions normales de marché et de fonctionnement technique) sur différentes plateformes de négociation dont Euronext Access. La liquidité des Turbos est assurée par l’Emetteur.

Inconvénients

- Produit présentant un risque de perte en capital totale ou partielle en cours de vie et à l’échéance.

- L’effet de levier fonctionne à la hausse comme à la baisse et amplifie les performances du cours du sous-jacent ce qui peut être favorable ou défavorable à l’investisseur, c’est la raison pour laquelle les Turbos sont des produits réservés aux investisseurs avertis.

- Plus l’effet de levier est important et plus le risque de désactivation (franchissement du prix d’exercice par le sous-jacent) est important, ce qui conduirait à une perte de la totalité du capital investi.

- L’investisseur est exposé à un éventuel défaut de paiement et de faillite ou de mise en résolution (qui induit un risque de non-remboursement) ou à une dégradation de la qualité du crédit (qui induit un risque sur la valeur de marché du produit) de l’Émetteur.

- Dans le cas d’un sous-jacent en devise étrangère, le cours du Turbo (coté en euro) est également sensible aux variations du taux de change de la devise du sous-jacent avec l’euro.

- La désactivation d’un Turbo peut intervenir durant les horaires d’ouverture du marché de référence du sous-jacent (par exemple si le sous-jacent est coté sur un marché dont les heures de négociations sont différentes du marché sur lequel les Turbos classiques sont négociés.

Turbos Illimités BEST

Avantages

- Fonctionnement : Le prix d’un Turbo Illimité BEST est essentiellement composé de sa valeur intrinsèque, auquel s’ajoutent des coûts de financement et une prime de risque de gap (par ajustement quotidien du prix d’exercice et de la barrière désactivante). Les variations sur les cours du sous-jacent affecteront le cours des Turbos Illimités BEST. Le temps n'a pas un impact direct sur la variation du prix du produit. Les coûts de financement peuvent en revanche impacter la performance du produit. La volatilité du sous-jacent n'est pas prise en compte dans le calcul du prix des Turbos Illimités BEST (un risque de désactivation reste néanmoins plus important en cas de forte volatilité du sous-jacent).

- L’effet de levier peut être très important en raison de la possibilité pour un prix d’exercice (et la barrière désactivante) d’être proche du prix du sous-jacent.

- Les Turbos Illimités BEST ont une durée de vie illimitée ce qui fait que les investisseurs peuvent donc librement choisir leur horizon de négociation.

- Les Turbos Illimités BEST sont cotés en continu (dans des conditions normales de marché et de fonctionnement technique) sur différentes plateformes de négociation dont Euronext Access. La liquidité des Turbos Illimités BEST est assurée par l’Emetteur.

Inconvénients

- Produit présentant un risque de perte en capital totale ou partielle en cours de vie et à l’échéance.

- L’effet de levier fonctionne à la hausse comme à la baisse et amplifie les performances du cours du sous-jacent ce qui peut être favorable ou défavorable à l’investisseur, c’est la raison pour laquelle les Turbos sont des produits réservés aux investisseurs avertis.

- Plus l’effet de levier est important et plus le risque de désactivation (franchissement du prix d’exercice par le sous-jacent) est important, ce qui conduirait à une perte de la totalité du capital investi.

- L’investisseur est exposé à un éventuel défaut de paiement et de faillite ou de mise en résolution (qui induit un risque de non-remboursement) ou à une dégradation de la qualité du crédit (qui induit un risque sur la valeur de marché du produit) de l’Émetteur.

- Dans le cas d’un sous-jacent en devise étrangère, le cours du Turbo (coté en euro) est également sensible aux variations du taux de change de la devise du sous-jacent avec l’euro.

- La désactivation d’un Turbo peut intervenir durant les horaires d’ouverture du marché de référence du sous-jacent (par exemple si le sous-jacent est coté sur un marché dont les heures de négociations sont différentes du marché sur lequel les Turbos Illimités sont négociés.

- Du fait de l'évolution quotidienne du prix d'exercice, toutes choses égales par ailleurs, le gain éventuel associé au produit sera de moins en moins élevé (en raison de l’impact des coûts de financement).

Turbos Illimités

Avantages

- Fonctionnement : Le prix d’un Turbo Illimité est essentiellement composé de sa valeur intrinsèque, auquel s’ajoute des coûts de financement et une prime de risque de gap (par ajustement quotidien du prix d’exercice et mensuel de la barrière désactivante). Les variations sur les cours du sous-jacent affecteront le cours des Turbos Illimités. Le temps n'a pas un impact direct sur la variation du prix du produit. Les coûts de financement peuvent en revanche impacter la performance du produit. La volatilité du sous-jacent n'est pas prise en compte dans le calcul du prix des Turbos Illimités (un risque de désactivation reste néanmoins plus important en cas de forte volatilité du sous-jacent).

- En cas de franchissement par le sous-jacent de la barrière désactivante, l’investisseur ne perdra pas systématiquement l’ensemble de son capital investi mais pourra retirer une valeur résiduelle (égale au maximum à la différence entre le prix d’exercice et la barrière désactivante).

- A la différence des Turbos classiques et Turbos Illimités BEST, la prime de risque de gap pour les Turbos Illimités devrait être faible en raison de la barrière désactivante qui réduit le risque de franchir le prix d’exercice.

- L’effet de levier peut être très important en raison de la possibilité pour un prix d’exercice (et la barrière désactivante) d’être proche du prix du sous-jacent.

- Les Turbos Illimités ont une durée de vie illimitée ce qui fait que les investisseurs peuvent librement choisir leur horizon de négociation.

- Les Turbos Illimités sont cotés en continu (dans des conditions normales de marché et de fonctionnement technique) sur différentes plateformes de négociation dont Euronext Access. La liquidité des Turbos Illimités est assurée par l’Emetteur.

Inconvénients

- Produit présentant un risque de perte en capital totale ou partielle en cours de vie et à l’échéance.

- L’effet de levier fonctionne à la hausse comme à la baisse et amplifie les performances du cours du sous-jacent ce qui peut être favorable ou défavorable à l’investisseur, c’est la raison pour laquelle les Turbos sont des produits réservés aux investisseurs avertis.

- Plus l’effet de levier est important et plus le risque de désactivation (franchissement du prix d’exercice par le sous-jacent) est important, ce qui conduirait à une perte de la totalité du capital investi.

- L’investisseur est exposé à un éventuel défaut de paiement et de faillite ou de mise en résolution (qui induit un risque de non-remboursement) ou à une dégradation de la qualité du crédit (qui induit un risque sur la valeur de marché du produit) de l’Émetteur.

- Dans le cas où le cours du sous-jacent touche ou franchit la Barrière désactivante, le Turbo Illimités est désactivé mais peut ne pas perdre toute valeur. L’investisseur peut recevoir une valeur résiduelle. Cependant, en cas de forte volatilité du sous-jacent, celui-ci peut franchir la barrière désactivante mais également le prix d’exercice ce qui pourrait entraîner une perte totale du capital investi.

- Dans le cas d’un sous-jacent en devise étrangère, le cours du Turbo (coté en euro) est également sensible aux variations du taux de change de la devise du sous-jacent avec l’euro.

- La désactivation d’un Turbo peut intervenir durant les horaires d’ouverture du marché de référence du sous-jacent (par exemple si le sous-jacent est coté sur un marché dont les heures de négociations sont différentes du marché sur lequel les Turbos Illimités sont négociés.

- Du fait de l'évolution quotidienne du prix d'exercice, toutes choses égales par ailleurs, le gain éventuel associé au produit sera de moins en moins élevé (en raison de l’impact des coûts de financement).